住宅ローン、変動金利と固定金利どっちが得?選び方のポイントを徹底解説!

どうもこんにちは、TaxOnTheHillです。

税理士×FP1級の知識を活かして皆さんに税金や資産運用など、身近なお金に関する情報をお届けします。

さて、住宅ローンを組むときに、最初に迷うのが「金利タイプ」。変動金利にすれば安く済みそうだけど、将来上がったらどうしよう…?固定金利にすれば安心だけど、利率は高くなる傾向だし…。そんなあなたに、どちらを選べばいいかのヒントをお届けします。2025年、金利上昇局面、皆様の不安が少しでも和らげば幸いです。

目次

変動金利と固定金利の違い

まず、変動金利と固定金利の違いはざっとこんな感じです。

- 変動金利

- 市場金利に応じて半年ごとに見直し

- 当初の金利は低め(金利上昇局面)

- 将来的に返済額が上がるリスクあり(金利上昇局面)

- 固定金利

- 契約時の金利がずっと続く

- 金利上昇リスクがない

- 当初の金利は高め(金利上昇局面)

変動金利だと月々の返済額が変更する可能性があって、固定金利ではその心配はありません。

ある程度はあなたの金利の予想が必要に

ではそれぞれどんな人に向いているのでしょうか。

- 変動金利が向いている人は例えばこんな人

- 今後しばらく金利が大きく上がらないと予想している

- 短期間(10年以内)で繰り上げ返済の予定がある

- 少しでも月々の支払いを軽くしたい

- 固定金利が向いている人は例えばこんな人

- 返済計画を安定させたい

- 長期(35年や30年)でゆっくり返していきたい

- 金利上昇による支出増加が心配

どうでしょう。そんなこと言われても金利がどうなるかなんてわかりませんよね。

ですが!

重要なのは自分で考え、納得して選んだという事実です。後から後悔しないためにも自分で考え抜いた上で選ぶことが必要です。youtuberの予想を信じて固定金利を選択した上で、将来超低金利時代に戻ったら後悔するでしょう。

金利タイプは変えられる?

「変動にしたけど最近金利が上がってきて不安…」「やっぱり固定にしとけばよかった?」そんな声をよく聞きます。そもそも金利タイプって、後から変更できるものなのでしょうか?

基本的には変えられると考えていただいて大丈夫です。銀行を変えずに変更したり、銀行を変えて変更(借り換え)することにより変更できます。

ただし、以下の点にご注意ください。

- 変更手数料や諸費用が意外と高い

- 優遇金利が失われることもある

- 「なんとなく不安」で変えるのはNG。しっかり比較&シミュレーションを!

何はなくともシミュレーションです!

TaxOnTheHillはどうした?

私の場合は少し若かったこともあり、まず支払い能力があるかどうか心配だったので、当初3年は固定で0.3%、その後は固定にするか変動にするか選択するプランを選びました。結局、固定3年の後はつい最近まで変動金利の0.765%が適用されていました。

ただ、私が綿密に検討したかというと…。私の考えは「とにかく金利の低いうちにガンガン繰り上げ返済してしまえ」でした。これが良かったかどうかは、実際のところ若干微妙なところもあります。。

ただし、結果オーライ的なところもあるのですが、10年間の超低金利を享受できたため、後悔はありません。

ざっくりシミュレーション

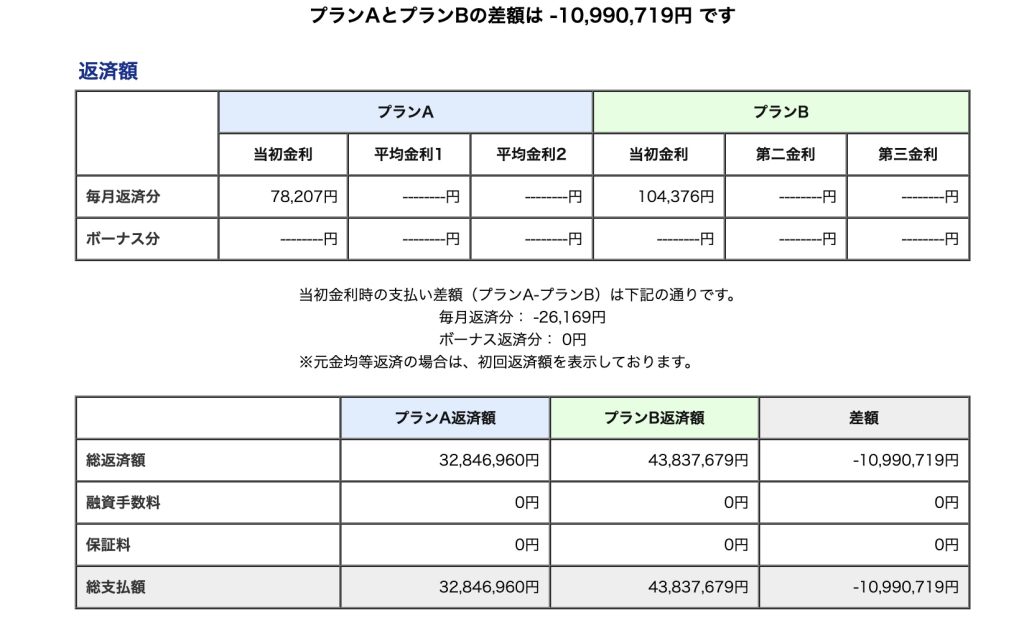

極端な例ですが、某銀行の変動金利で最大優遇を受けた場合の利率0.535%(プランA)と固定金利2.32%(プランB)、借入額3,000万円、返済期間30年でのシミュレーションはこちら。

これは極端な例ですが、優遇金利が効きまくった変動金利でずっと30年間返し続けたとしたら、結構な差になりますよね。

この通り行くかどうかは…というところですが、超低金利時代にはありうるシミュレーションだったのかも。ただしこれからは、アメリカみたいな超高金利時代が到来し、4,5%なんて未来もありうるかも、と考えるのであれば2.32%で固定するのも一つの考え方ですね。

まとめ:どちらが「得」かではなくどちらが自分に「合っている」か

ここまで読んできて勘の良い皆様ならお気づきかと思いますが、変動金利が得か固定金利が得か、明確な答えはありません。自分の家庭環境、リスク許容度、金利予想、ひいては性格まで考えて選択するというのが正解ということになります。

どちらが「得」かではなく「合っているか」で選ぶ、これが答えになります。

リスクはあっても月々の返済額は安い方が良い、低い金利が続くと信じるなら変動金利、多少月々の返済額多くても明確である方が良い、金利はそのうち上がっていくと考えるのであるならば固定金利、というのがある程度の判断基準になります。

誰かに頼ることなく、自分の判断で選ぶことが住宅ローンを検討する上でのマインドセットになります。

ということで、このブログが皆様のお役に立てたなら幸いです!