我が家の住宅ローン金利が一線(1%)を超えてきた!〜繰上返済の是非、米国インデックス投資と比較〜

どうもこんにちは、TaxOnTheHillです。

税理士×FP1級の知識を活かして皆さんに税金や資産運用など、身近なお金に関する情報をお届けします。

先日、0.765%だった我が家の住宅ローン金利が0.915%(0.15%増)になったことお伝えしました。

そこからたったの半年です。

さらなる利上げに引きづられ…2025年7月、ついに1%を超えてきました。

舌の根の乾かぬうちにというかなんというか。

このまま上がり続けていくのでしょうか。。

そこで頭をよぎるのが繰上返済をするか否かですよね。今回はこの金利の上昇局面で改めて我が家の投資戦略、繰上返済と株式投資についてお伝えしたいと思います。

なお、前回(と言っても半年前)住宅ローン金利が上がった時の記事はこちら。住宅ローン金利が決まる仕組みなども解説しています。

目次

我が家の住宅ローンの状況を再確認

我が家の住宅ローンはおよそ10年前、超低金利と言われるちょっと前ぐらいに契約して、それなりに低金利の恩恵を享受してきました。ここ1年くらいの日銀上田総裁の言動を注視しつつ覚悟はしていたものの、これはなかなかの衝撃的な光景…

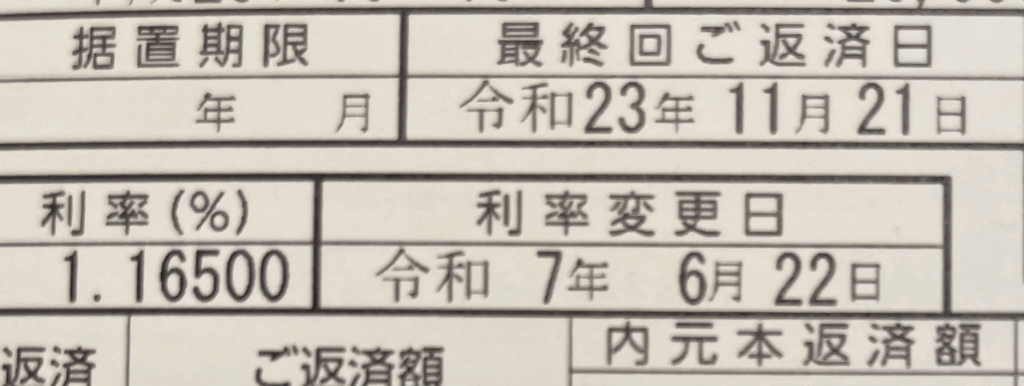

精神的な抵抗線を、あるいは超えてはいけない一線を超えたと言う感じでしょうか。1%を軽く飛び超え、1.165%に上がりました。

いや、経済が強い証拠なんだと思いますけど、お給料が上がらないと実質賃金は下がる一方なんですよね。

我が家のこの状況、どう考えるべきか。繰上返済が正解なの?投資を継続した方がいいの?

住宅ローン繰上げ返済 vs 米国株投資(VOO)

私は住宅ローンの繰上返済と投資との関係で、繰上返済はしない方がいいと考えています。

みんな大好きS&P500。私も資産の一部をVOO(S&P500)で運用しています。

ここでVOO(S&P500)による運用と住宅ローン繰り上げ返済のケースを比較してみましょう。

【前提条件】

- 住宅ローン金利:1.0%

- VOO(S&P500)の年平均リターン:おおよそ年7〜10%(長期)

- インフレ率:2〜3%程度(アメリカに合わせると)

【繰上げ返済のメリット】

パッと思いつくのは以下の点でしょうか。

- 確実に支払利息分の節約ができる

例:金利1.0% → 100万円返済で年間1万円の節約(税引き前) - 心理的な安心感(借金が減る)※これはでかい!

- 将来のキャッシュフロー改善(ローン残高が減ることで月々の支払い負担が軽くなる)

【投資(VOO(S&P500)など)のメリット】

- 期待リターンが高い(長期では年7%以上)

→ 100万円を10年で約2倍にする可能性も(複利) - ローンの金利より投資リターンの方が高い

→ 金利1.0% vs リターン7%なら実質6%得しているのと同じ - お金が手元に残る流動性

繰上げ返済したらお金は「家」に変わって動かせないが、 投資なら途中で売却も可能

3.は見落としがちですが、資産の流動性は何かと突飛な出費が多い子育て世帯などでは見逃せない点です!

私の方針は「やっぱりVOO(S&P500)に投資していく」

火を見るより明らかでしょう。

投資リターン > ローン金利であれば、資産の増加効率を優先する方が経済合理性があります。ホモエコノミクスですよ。

【注意すべきポイントは?】

- ある程度のリスク許容度が必要

→ VOO(S&P500)を購入した途端トランプ関税ショックなどで10%以上値動きがあることも。1年で7%のリターンを見込んでいたのにいきなり元本割れなんてこともザラですよ。あれやこれやショックに耐えられるメンタルは必要です。 - 精神的負担

→株価の下落時には「ローン返済しておけば…」と感じる人も。 - 税金

→NISA口座での運用でなければ売却益に譲渡益課税(20.315%)されます。 - 急な資金需要への対応

→突発的なお金が必要になった時に元本割れしていたら…確実に損してしまいますね。

この考え方はどんな人に向いている?

ズバリ、私が 株式運用>繰上返済 をお勧めできるのは以下のような人です。

- ローン金利が低い(1〜1.5%以下)

- 投資の基本を理解している(VOO(S&P500)など分散投資)→一時的には損をしてもいつかは戻ると信じている。

- 長期で運用(投資)できる

特に重要なのが長期投資に対する考え方です。もっと踏み込んで言うと、長期投資でないとなかなか成果は見込めません。せめて10年くらいは余裕を持って運用するぐらいドーンと構えていられることが必要です。

またレバレッジをかけてビッグディールを夢見る人も向いていません。ビッグディールは余剰資金ですべきです。

数字で見ると…

仮に100万円を10年間運用した場合:

| 方法 | 10年後の結果(概算) |

|---|---|

| ローン繰上げ返済(1.0%) | 約 110万円相当の節約効果 |

| VOOへ投資(年7%) | 約 197万円(税引き後でも170万円超) |

→ 差は60万円以上!!仮に今手元に1,000万円あって繰上返済を悩んでいるならその差は600万円以上ですよ!

結論

以下の通りです。

「繰上げ返済すべきとは思わない。確率論の問題ではあるが。」

taxonthehill

リターンは確率であり、返済は確実な節約。

リスク許容度と人生設計次第で選択が変わりますが、長期投資の成果を信じるのであれば、VOOへの投資の方が合理的です。

自分のリスク許容度を考えて、繰上返済か、投資を継続するか判断してください。

ちなみにVOOとVTIはどっちが良いのか。結論、どちらでも大差はないと思います。

ということでこのブログが皆さんのお役に立てたなら幸いです!

“我が家の住宅ローン金利が一線(1%)を超えてきた!〜繰上返済の是非、米国インデックス投資と比較〜” に対して1件のコメントがあります。